Brasília, 13/09/2013 – O servidor do Legislativo ou do Executivo que pretende aderir a um planos de benefícios administrados pela Fundação de Previdência Complementar do Servidor Federal do Poder Executivo (Funpresp) precisa escolher, no ato do preenchimento do requerimento de adesão ao ExecPrev ou ao LegisPrev por um dos regimes de tributação do Imposto de Renda de Pessoa Física (IRPF). As opções são pelo regime progressivo ou regressivo, com as alíquotas variam de um regime para o outro e correspondem ao desconto no benefício futuro.

De acordo com Ricardo Pena, diretor-presidente da Funpresp, a escolha do regime depende de uma avaliação pessoal e exclusiva do servidor público. Ele alerta para o fato do participante ter um período restrito para fazer a opção. “A partir do momento em que a adesão for cadastrada, se o participante não optar no ato da adesão, ele tem até o último dia útil do mês subsequente para selecionar o regime de sua preferência. Caso contrário, a Receita Federal o enquadra automaticamente no regime progressivo”.

É importante lembrar que a escolha pelo regime de tributação é irretratável e só se aplica a partir da concessão do benefício ou no momento do resgate dos recursos. Os pontos mais importantes a serem observados pelo participante são o tempo em que os valores ficarão investidos no plano; o valor estimado do benefício ou do resgate; o valor total de todas as rendas recebidas pelo participante e os possíveis abatimentos da renda tributável.

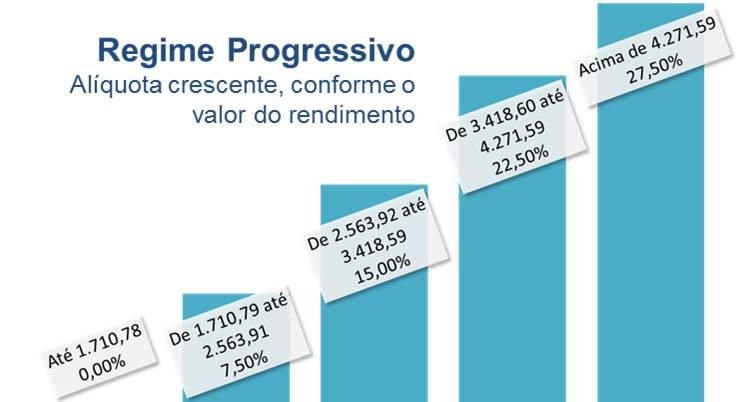

Regime Progressivo – Nesse regime as alíquotas variam de 0 a 27,5% dependendo do valor do benefício. Quanto maior o valor do benefício, maior a alíquota de incidência. No caso do resgate, a alíquota de retenção na fonte é de 15%, a título de antecipação de IRPF, sendo que eventuais diferenças serão compensadas na Declaração Anual de IRPF. Este regime permite o ajuste na Declaração de Ajuste Anual, sendo possível o ressarcimento, nos casos em que couber.

Regime Regressivo – O regressivo considera o período de acumulação de cada contribuição. As alíquotas decrescem com o aumento do período decorrido entre a data em que cada contribuição foi realizada e a data em que o benefício ou resgate for pago ao participante. Quanto maior o prazo em que os recursos permanecem no plano menor será a alíquota de tributação, limitada a 10%, sendo que este prazo continua a ser contado após a concessão. O valor do resgate ou do benefício terá tributação exclusiva na fonte, ou seja, não está sujeito à Declaração de Ajuste Anual.